Ottimizzato anche per iPad

CAPITOLO 9

Il settore manifatturiero

Il settore manifatturiero è stato duramente colpito dalla crisi durante tutto il corso del 2009. Infatti, come già anticipato nel capitolo 3, l'industria manifatturiera ha avuto una riduzione delle imprese attive pari al 12,87% (passando da 1.701 imprese attive nel IV trimestre 2008 a 1.482 imprese attive nel IV trimestre 2009) che era già stata in qualche modo annunciata nel 2008 attraverso una significativa riduzione dei consumi elettrici (-5,79% rispetto al 2007[1]) riconducibile ad una minore intensità di utilizzo degli impianti dovuto ad un calo degli ordinativi.

Figura 9.1 - Il settore manifatturiero - Totali e variazione 2008/2009 Sondrio. Fonte: elaborazione CCIAA Sondrio su dati Movimprese

|

Settore |

Imprese attive 2008 |

Imprese attive 2009 |

% 2009 |

Var % 2009/2008 |

|

Industrie Alimentari e delle bevande |

332 |

219 |

14,78 |

-34,04 |

|

Tessile e abbigliamento |

89 |

82 |

5,53 |

-7,87 |

|

Industria del Legno |

321 |

312 |

21,05 |

-2,80 |

|

Editoria, Stampa |

63 |

43 |

2,90 |

-31,75 |

|

Altre Attività |

47 |

47 |

3,17 |

0,00 |

|

Fabbricazione Mobili - Altre industrie manifatturiere |

157 |

179 |

12,08 |

14,01 |

|

Metalmeccanico |

692 |

600 |

40,49 |

-13,29 |

|

Totale |

1701 |

1482 |

100,00 |

-12,87 |

Si osserva quindi come, sempre con la cautela dovuta ai confronti data la nuova classificazione ATECO, le imprese attive del manifatturiero che hanno risentito di più della crisi sono state, in valore assoluto, quelle delle imprese operanti nel settore industrie alimentari e bevande con una riduzione di 113 imprese attive[2], seguite da quelle del settore metalmeccanico - che rappresenta il 40% del manifatturiero provinciale - con una riduzione di 92 imprese attive. Un dato positivo si registra invece per le imprese operanti nella fabbricazione di mobili ed in altre industrie manifatturiere[3] con un aumento di 22 imprese.

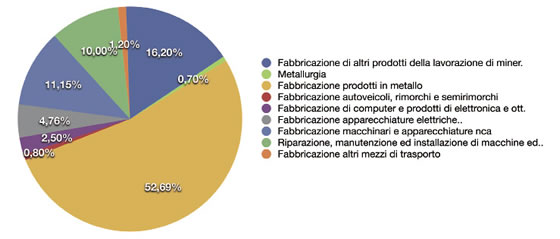

Considerando il settore metalmeccanico, il grafico sotto riportato mostra i diversi comparti di cui è costituito.

Figura 9.2 - Ripartizione delle imprese metalmeccaniche per tipologia di attività - Imprese attive 2009. Fonte: elaborazione CCIAA Sondrio su dati Movimprese

Come già rilevato precedentemente, il comparto metalmeccanico si caratterizza per una forte diversificazione merceologica, per una forte presenza della componente artigiana (pari a circa il 70% del totale del comparto) e come viene evidenziato nel capitolo 14 in una maggiore presenza sui mercati esteri, quindi con dinamiche strettamente connesse a quelle dei principali Paesi partner, principalmente Paesi UE, in particolare Germania.

Come già rilevato precedentemente, il comparto metalmeccanico si caratterizza per una forte diversificazione merceologica, per una forte presenza della componente artigiana (pari a circa il 70% del totale del comparto) e come viene evidenziato nel capitolo 14 in una maggiore presenza sui mercati esteri, quindi con dinamiche strettamente connesse a quelle dei principali Paesi partner, principalmente Paesi UE, in particolare Germania.

Per quanto riguarda la filiera bosco-legno, che comprende le attività imprenditoriali della silvicoltura, del trasporto, prima lavorazione, trasformazione e commercializzazione di legno e prodotti secondari del bosco, come già rilevato in passato, si possono individuare il comparto agricolo-forestale, quello industriale e quello legato all'ambito energetico[4].

La prima lavorazione del legno, a monte della filiera, rappresenta, in provincia di Sondrio, un'attività particolarmente importante (e che produce il 13% del totale nazionale). Queste attività vengono realizzate in particolare dalle segherie/imprese di lavorazione del legno, concentrate principalmente nel polo di Morbegno-Delebio o in prossimità dei valichi alpini di confine: come nel caso del polo di Tirano e Chiavenna (anche per l'ingente importazione di legname dalla vicina Svizzera). Si tratta di imprese di dimensione diversa che si occupano di taglio, di lavorazioni di carpenteria in legno e, nelle imprese più grandi, di attività più complesse con specializzazione ad esempio in pavimentazione o perlinatura, con flessibilità e capacità di rispondere alle esigenze della clientela[5], ma anche caratterizzate da forte dipendenza dalle dinamiche estere per l'approvvigionamento del legname.

A questa criticità legata al non utilizzo della materia prima locale, si aggiunge una forte frammentazione delle proprietà ed una ancora non sufficientemente diffusa sinergia fra gli operatori lungo tutta la filiera, orientata ad una gestione sempre più programmata e pianificata.

Figura 9.3 - Localizzazione dell'industria del legno e variazione fra il 2008 e il 2009. Fonte: elaborazione CCIAA Sondrio su dati Stock View

|

Sondrio |

Lombardia |

Italia |

||

|

Industria del Legno e dei prodotti in Legno e Sughero, esclusi i mobili; fabbricazione di articoli in materiali |

1.a U.L. con sede F.PV |

4 |

240 |

1.024 |

|

Altre U.L. con sede F.PV |

1 |

27 |

100 |

|

|

U.L. con sede in PV |

59 |

998 |

5.840 |

|

|

Sede |

319 |

6.677 |

47.608 |

|

|

TOTALE |

383 |

7.942 |

54.572 |

|

|

Industria del Legno e dei prodotti in Legno e Sughero, esclusi i mobili; fabbricazione di articoli in materiali |

1.a U.L. con sede F.PV |

4 |

255 |

1.025 |

|

Altre U.L. con sede F.PV |

1 |

26 |

92 |

|

|

U.L. con sede in PV |

59 |

1.017 |

5.953 |

|

|

Sede |

325 |

6.958 |

49.382 |

|

|

TOTALE |

389 |

8.256 |

56.452 |

|

|

Var. % 2009/2008 |

1.a U.L. con sede F.PV |

0 |

-5,88 |

-0,10 |

|

Altre U.L. con sede F.PV |

0 |

3,85 |

8,70 |

|

|

U.L. con sede in PV |

0 |

-1,87 |

-1,90 |

|

|

Sede |

-1,85 |

-4,04 |

-3,59 |

|

|

TOTALE |

-1,54 |

-3,80 |

-3,33 |

Osservando la figura 9.3 si rileva una riduzione nel settore pari all'1,54%, contenuta però rispetto alla variazione media regionale e nazionale che supera il 3%. Si tratta di un calo di 6 unità per le imprese con sede in provincia mentre per altre unità locali non si registrano variazioni rispetto al 2008.

Relativamente, poi, al settore di estrazione e lavorazione dei materiali lapidei, che ha origini antiche in provincia e che rimane fortemente radicato sul territorio, si ricorda, come rilevato in passato che mostra quali punti di forza grande pregio dei materiali e l'abilità di lavorazione, dato da una combinazione di know - how, esperienza e tecnologia avanzata. Si tratta di un comparto infatti particolarmente presente anche sui mercati esteri attraverso prodotti di qualità realizzati con tecnologia innovativa.

La figura 9.4 riassume la tipologia di imprese estrattive e offre un confronto con la situazione a livello regionale e nazionale.

Figura 9.4 - Tipologia di imprese estrattive 2009 - Confronto Sondrio Lombardia Italia. Fonte: elaborazione CCIAA Stock View

|

|

Sondrio |

Lombardia |

Italia |

% SO su Lombardia |

% sul totale |

||

|

Sondrio |

Lombardia |

Italia |

|||||

|

Estrazione di pietre |

38 |

327 |

3.889 |

11,62% |

52,78% |

33,40% |

44,66% |

|

Estrazione di ghiaia, sabbia e argilla |

24 |

560 |

3.441 |

4,29% |

33,33% |

57,20% |

39,52% |

|

Estrazione di altri minerali e altri prodotti di cava |

9 |

54 |

579 |

16,67% |

12,50% |

5,52% |

6,65% |

|

Altre industrie estrattive |

1 |

38 |

799 |

2,63% |

1,39% |

3,88% |

9,18% |

|

Totale imprese estrattive |

72 |

979 |

8.708 |

7,35% |

100,00% |

100,00% |

100,00% |

L'industria manifatturiera

Si può osservare che su un totale di 1.482 imprese attive nel comparto a fine 2009, 1.145 sono artigiane, pari al 77% del totale.

Per quanto riguarda la composizione dell'industria manifatturiera, la tabella 9.5 di seguito riportata illustra la situazione a fine 2009. Si tratta di un dato che è stato ricavato scorporando dal totale del settore manifatturiero (per la sezione C dei dati di Movimprese) la presenza di imprese artigiane.

Figura 9.5 - Ripartizione imprese manifatturiere non artigiane - Sondrio. Fonte: elaborazione CCIAA Sondrio su dati Movimprese

|

Sezione C - Movimprese Industrie manifatturiere |

2009 |

% 2009 |

|

Industrie alimentari e delle bevande |

76 |

22,55 |

|

Tessile e abbigliamento |

19 |

5,64 |

|

Industria del legno |

25 |

7,42 |

|

Editoria, stampa |

11 |

3,26 |

|

Altre attività (gomma & plastica, farmaceutica e prodotti medicali...) |

32 |

9,50 |

|

Fabbric. Mobili -altre industrie manifatturiere |

26 |

7,72 |

|

Metalmeccanico ed elettronica |

148 |

43,92 |

|

Totale |

337 |

100 |

L'andamento dell'industria manifatturiera nel 2009

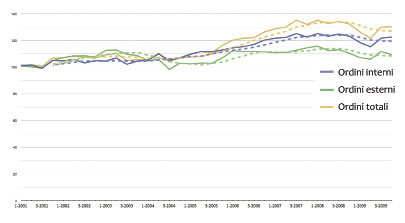

Secondo i dati raccolti nell'analisi congiunturale sul settore manifatturiero realizzata da Regione Lombardia, Unioncamere Lombardia e Confindustria Lombardia, gli ordinativi totali, dopo un periodo di crescita ininterrotta che durava dal III trimestre 2004 (figura 9.6), a partire dal II trimestre 2008 hanno avuto un'inversione di tendenza che si è mantenuta negativa per tutto il 2009 e che solo nel IV trimestre 2009 ha dato deboli segnali incoraggianti.

Figura 9.6 - Ordini interni/esteri e totali (numeri indice deflazionati e corretti per i giorni lavorativi) - Industria manifatturiera - Sondrio. Fonte: elaborazione CCIAA Sondrio su dati Unioncamere Lombardia

Le curve tratteggiate della figura 9.6 rappresentano le serie storiche degli ordinativi interni, esteri e totali depurate dalle loro componenti stagionali così da poter evidenziare i rispettivi trend. Pertanto, possiamo osservare come a risentire di questo stato di crisi siano state entrambe le componenti, nazionale ed estera, degli ordinativi.

In particolare, possiamo rilevare come nel tempo la dinamica di crescita degli ordinativi interni sia stata decisamente più vigorosa rispetto a quella degli ordinativi esteri dal I trimestre 2001 in avanti. Inoltre, nel corso del 2009, il calo degli ordinativi interni ed esteri si è protratto in parallelo per quanto riguarda l'intensità ma non in termini di tempistica. Infatti, gli ordinativi esteri sono stati i primi a subire un calo repentino, seguiti nel giro di un trimestre, dal calo degli ordinativi interni. Analogo è il fenomeno nelle fasi di crescita in cui le dinamiche degli ordinativi interni sono anticipate da quelle degli ordinativi esteri di un trimestre.

Sappiamo che le dinamiche degli ordinativi esteri si legano alla presenza sui mercati internazionali delle nostre aziende, che è molto diversa da settore a settore. In ogni caso i dati campionari resi noti da Unioncamere Lombardia rivelano che a fine 2009 il 18% degli ordinativi dell'industria manifatturiera è verso l'estero. Si tratta di una quota maggiore rispetto a quella del comparto artigiano (5,61% a fine 2009) come c'era da aspettarsi, ma che potrebbe essere consolidata e sviluppata sulla base di una penetrazione estera più articolata, che permetterebbe anche di dipendere meno dalle dinamiche del mercato interno. Per agire sui mercati esteri le competenze necessarie sono poliedriche e vanno da un'approfondita analisi di mercato, ad una conoscenza ed individuazione dei potenziali clienti ad una stretta collaborazione fra aziende. Si tratta di azioni critiche per lo sviluppo economico del sistema locale.[6]

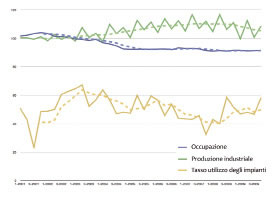

La flessione osservata sopra degli ordinativi a partire dal II trimestre del 2008 si è logicamente ripercossa sulla produzione industriale. La figura 9.7 mostra l'andamento delle serie storiche della produzione, occupazione e tasso di utilizzo degli impianti con le rispettive curve di trend (depurate quindi della componente stagionale) tratteggiate. Osservando la figura, si osserva che il trend della produzione industriale è negativo dal II trimestre 2008 e questa situazione si è protratta per tutto il 2009.

L'indice relativo all'occupazione del settore si è mantenuto sostanzialmente stabile dal 2004 in avanti con poche oscillazioni piuttosto contenute anche se nel 2009 si è osservato un maggiore ricorso alla cassa integrazione. Grazie a questo strumento, è stato possibile limitare la disoccupazione e la cessazione di imprese del comparto.

Il tasso di utilizzo degli impianti è stato oggetto di maggiore volatilità. Infatti, dopo una prima fase dal 2001 al 2003 in cui il trend dell'utilizzo degli impianti è stato positivo (superando abbondantemente quota 60%) il trend è stato successivamente negativo dal 2003 al 2005 con poi un leggero "rimbalzo" fino al 2006. Per tutto il periodo seguente, e fino a 2008 inoltrato, il tasso di utilizzo degli impianti è andato diminuendo e solo nel corso del 2009 si è assistito ad una leggera ripresa.

Figura 9.7 - Valori indice di: occupazione (dato destagionalizzato), produzione industriale (corretta per i giorni lavorativi); Tasso % di utilizzo impianti (%) - Industria manifatturiera - Sondrio. Fonte: elaborazione CCIAA Sondrio su dati Unioncamere Lombardia

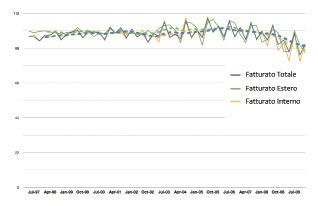

Le serie storiche relative al fatturato totale e alle sue componenti interne ed estere presentano delle forti stagionalità (figura 9.8) con dei picchi e dei cali molto marcati da un trimestre all'altro. Le curve tratteggiate della figura 9.8 rappresentano i rispettivi andamenti delle serie storiche al netto della componente stagionale, permettendoci così di osservare i trend. Rileviamo pertanto che il trend del fatturato totale è in calo dal III trimestre 2005 e che tale diminuzione si è leggermente accentuata nel corso degli anni 2007 e 2008. Tuttavia, i dati suggeriscono un leggero "rimbalzo" dell'indice del fatturato nel corso degli ultimi trimestri del 2009, a testimonianza di una probabile inversione di tendenza che però dovrà essere sottoposta a verifica nel corso dei prossimi trimestri del 2010.

Si rileva inoltre che a partire dal 2008 è soprattutto la componente interna del fatturato industriale ad aver risentito in modo particolare della crisi trascinando verso il basso anche il risultato del fatturato totale. In questo quadro, si rileva che la componente del fatturato estero ha resistito meglio all'impatto con la crisi ma, come abbiamo visto, questo non è sufficiente ad evitare il calo del fatturato totale a causa del peso limitato del fatturato estero sul totale.

Figura 9.8 - Confronto fatturato interno, estero e totale (indici deflazionati) - Industria manifatturiera. Fonte: elaborazione CCIAA Sondrio su dati Unioncamere Lombardia

Pertanto, rilevando che dal primo trimestre 2002 il trend di crescita del fatturato estero è sempre stato maggiore o uguale rispetto a quello del fatturato interno, sarebbe auspicabile che le imprese dell'industria manifatturiera della provincia di Sondrio cogliessero appieno questa opportunità offerta dai mercati internazionali potenziando la loro presenza all'estero e strutturandosi di conseguenza.

In questa ottica, diventano di maggiore rilevanza strategica:

- le infrastrutture di comunicazione (ferroviaria e stradale), per gli approvvigionamenti di materie prime e per la distribuzione dei prodotti finiti. A queste si aggiungono anche le infrastrutture di telecomunicazione (banda larga, WiMAX,...) per il coordinamento e la gestione in tempo reale delle attività all'estero;

- il capitale umano, in termini di personale qualificato e con formazione adeguata ad affrontare le sfide dei mercati internazionali (conoscenza delle lingue straniere, attitudine manageriale,...). Inoltre, un'ulteriore attenzione in questo ambito potrebbe aiutare molte aziende nella sempre delicata fase del passaggio generazionale;

- l'accesso a mercati dei capitali efficienti, in grado di fornire alle aziende le risorse finanziarie necessarie per strutturarsi e mantenere il business su una scala globale. In questo senso, è importante l'opera degli istituti di credito locali e potrebbe essere auspicabile in qualche modo sviluppare anche l'attività di soggetti di Private Equity sul territorio

- i servizi di supporto all'innovazione (di accompagnamento, management, assistenza, individuazione fonti di finanziamento e partnering), per il ruolo che l'innovazione , di processo, di prodotto e nell'accezione più ampia del termine, gioca nello sviluppo imprenditoriale;

- le attività a supporto delle imprese di piccole e piccolissime dimensioni

Un quadro riassuntivo dei dati relativi ai trimestri 2008 e ai trimestri 2009 per l'industria nelle variazioni tendenziali è fornito dalla tabella 9.9.

Tabella 9.9 - Sintesi dei risultati relativi ai trimestri 2008 e ai trimestri 2009 (dati corretti per i giorni lavorativi). Variazioni tendenziali industria. Fonte: Unioncamere Lombardia

|

2008 |

2009 |

|||||||

|

Trimestri |

1 |

2 |

3 |

4 |

1 |

2 |

3 |

4 |

|

Produzione |

-0,39 |

0,09 |

-0,65 |

-0,90 |

-4,84 |

-3,60 |

-5,11 |

-2,20 |

|

Tasso di utilizzo degli impianti |

42,98 |

40,02 |

58,67 |

51,61 |

46,82 |

48,07 |

46,63 |

58,15 |

|

Ordini interni |

2,86 |

0,68 |

-0,28 |

0,57 |

-5,38 |

-6,43 |

-2,41 |

-0,47 |

|

Ordini esteri |

4,51 |

1,13 |

0,42 |

-3,58 |

-7,41 |

-5,74 |

-1,26 |

-0,92 |

|

Periodo di produzione assicurata |

11,76 |

17,90 |

24,97 |

22,41 |

16,58 |

19,06 |

20,51 |

17,75 |

|

Giacenze prodotti finiti |

0,00 |

27,78 |

17,65 |

7,69 |

16,00 |

8,69 |

0,00 |

0,00 |

|

Giacenze materiali per la produzione |

0,00 |

4,17 |

6,90 |

0,00 |

0,00 |

5,41 |

-7,41 |

-5,26 |

|

Fatturato totale |

-2,20 |

-1,06 |

-3,42 |

-5,58 |

-6,53 |

-5,83 |

-7,11 |

-2,47 |

Dalla tabella rileviamo anche l'andamento delle giacenze di prodotti finiti e dei materiali per la produzione. Per quanto riguarda le giacenze di prodotti finiti, osserviamo che le aziende hanno avuto elevati livelli di giacenza all'inizio della crisi (27,78 nel II trimestre 2008) che sono riuscite a ridurre a zero solo nel corso del III trimestre 2009 attraverso una consistente riduzione della produzione.

La situazione delle giacenze dei materiali per la produzione mostra che nel momento in cui le aziende si sono accorte della crisi, hanno rapidamente ridotto le giacenze mantenendo livelli quanto più vicini allo zero così da evitare costi inutili. In tal senso, il contenimento dei costi di produzione è stato anche favorito, come abbiamo visto nel capitolo introduttivo, dal calo delle quotazioni del greggio e delle materie prime sui mercati internazionali.

Nel corso degli ultimi due trimestri del 2009, l'indice delle giacenze dei materiali per la produzione è addirittura negativo a dimostrazione che le aziende seguono un atteggiamento ancora molto prudenziale e sono riluttanti nell'ordinare nuovi materiali per la produzione senza la certezza di una ripresa sicura delle attività.

Se consideriamo i dati di flusso relativi all'occupazione, evidenziati dalla figura 9.10, nel complesso del settore industriale notiamo che dopo un trimestre con il saldo pari a 0 si registra a fine 2009 una riduzione nel tasso di ingresso ed un aumento nel tasso di uscita. Si determina così nel quarto trimestre un saldo negativo, pari a -1,47%, primo valore negativo dopo tre trimestri e saldo con il valore peggiore da sette trimestri.

Figura 9.10 - Indicatori occupazionali Industria. Fonte: Unioncamere Lombardia

|

Tassi % |

|||

|

Trimestri |

Ingresso |

Uscita |

Saldo |

|

1-2008 |

4,78 |

1,96 |

2,83 |

|

2-2008 |

2,60 |

2,15 |

0,44 |

|

3-2008 |

2,06 |

3,33 |

-1,27 |

|

4-2008 |

1,20 |

2,56 |

-1,35 |

|

1-2009 |

3,10 |

2,00 |

1,11 |

|

2-2009 |

3,35 |

2,77 |

0,58 |

|

3-2009 |

3,34 |

3,34 |

0,00 |

|

4-2009 |

2,12 |

3,60 |

-1,47 |

Per quanto riguarda poi gli investimenti effettuati dalle imprese industriali nell'anno 2009, i dati relativi al campione intervistato nell'indagine congiunturale di Unioncamere, pari a 38 imprese, rilevano che l'85% delle imprese ha fatto investimenti nell'anno e che il 44% delle imprese prevede di fare investimenti nell'anno successivo, secondo una previsione che per il 67,7% dei casi rimane uguale al periodo precedente: in altre parole il 67,7% delle imprese che a fine 2008 aveva previsto investimenti nel 2009, prevede a fine 2009 di effettuare investimenti anche nel 2010.

Per le imprese che prevedono di ridurre gli investimenti, la spiegazione che viene addotta nel 33% dei casi è che mancano risorse finanziarie; nel 66% dei casi invece non si investe perché non c'è bisogno di fare nuovi investimenti e le prospettive sono, come abbiamo visto in precedenza, incerte.

Se osserviamo la tipologia d'investimento effettuata, per oltre il 90% dei casi si tratta di investimenti in macchinari, anche se l'indagine non valuta se si tratti di sostituzione di macchinari obsoleti o adozione di nuovi macchinari per nuove linee di produzione e/o nuove prospettive di attività.

Un confronto con la Lombardia

All'interno della presente Relazione Economica riteniamo interessante effettuare un confronto fra le dinamiche dell'industria appena analizzate nella provincia di Sondrio e quelle della Lombardia.

L'interesse è soprattutto quello di confrontare l'andamento della provincia rispetto a quello regionale in un momento difficile quale quello di crisi manifestatosi negli ultimi due anni, ed è per questo che qui le osservazioni sono fatte sulle variazioni congiunturali, che ci permettono di apprezzare le dinamiche di passaggio da un trimestre all'altro.

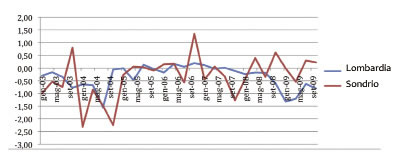

Figura 9.11 - Occupazione - variazione congiunturale destagionalizzata anni 2003-2009 - Confronto fra Lombardia e provincia di Sondrio. Fonte: elaborazione CCIAA Sondrio su dati Unioncamere Lombardia

La figura 9.11 sopra mostra che la regione Lombardia dal secondo trimestre 2007 ha variazione congiunturale costantemente negativa, mentre la provincia di Sondrio ha un comportamento caratterizzato - nel breve periodo - da una maggiore variabilità. Infatti, il calo marcato del 2007 è stato poi seguito da periodi in cui si è registrata una variazione positiva dell'occupazione. Questo in particolare si è verificato nelle ultime rilevazioni, a dimostrazione di una tenuta dell'occupazione comunque migliore rispetto al livello regionale durante la crisi economica in corso.

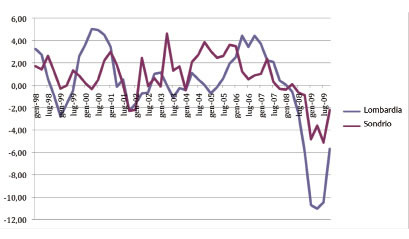

Figura 9.12 - Industria - Produzione industriale - variazione congiunturale destagionalizzata - anni 1998-2009 confronto Lombardia e provincia di Sondrio. Fonte: elaborazione CCIAA Sondrio su dati Unioncamere Lombardia

La figura 9.12 mostra che dal gennaio 2002 al gennaio 2006 la provincia di Sondrio ha registrato una variazione maggiore rispetto a quella della Lombardia nella produzione industriale; in seguito, dall'inizio della crisi in poi (gennaio 2008) la produzione industriale in provincia di Sondrio ha tenuto meglio rispetto a quella della Lombardia, come già evidenziato.

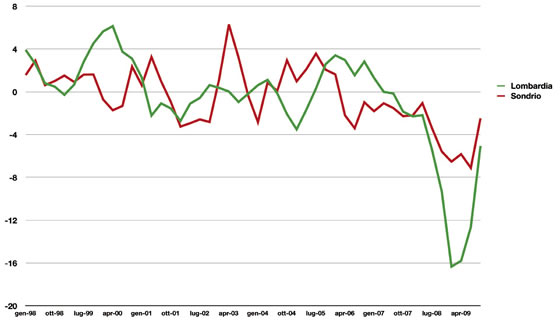

Figura 9.13 - Fatturato totale - variazione tendenziale deflazionata e corretta per i giorni lavorativi - anni 1998-2009 - industria -confronto Lombardia e provincia di Sondrio. Fonte: elaborazione CCIAA Sondrio su dati Unioncamere Lombardia

La figura 9.13 mostra che, anche per quanto riguarda il fatturato, la nostra provincia ha tenuto meglio del contesto lombardo come sul fronte della produzione e dell'occupazione. Tuttavia si nota che Sondrio aveva registrato un andamento negativo del fatturato ben prima del resto della regione, a partire dall'aprile 2006, con un peggioramento a partire dal luglio 2008 e con una ripresa a fine 2009 che fa sperare in un'inversione di segno per il 2010.

*

NOTE

[1] Fonte: Terna SpA

[2] Si ricorda che la modifica della classificazione ATECO rende comunque i confronti col passato più difficoltosi perché una riduzione del numero di imprese potrebbe anche essere ascrivibile ad uno "spostamento" di registrazione codice attività ATECI

[3] In questa voce rientrano la fabbricazione di gioielleria, bigiotteria, strumenti musicali, articoli sportivi, giochi e giocattoli, strumenti e forniture dentistiche

[4] Si vedano i riferimenti alla biomassa nel capitolo 4 e alla tutela dell'ambiente nel capitolo 5

[5] Cfr. A . Quadrio Curzio, G. Cainelli, M.C. Cattaneo "Innovare con le imprese - Valtellina. Profili di sviluppo", op. cit., paragrafo 3.4

[6] Cfr. capitolo sul capitale umano e capitolo finale