Lo scenario internazionale

Già da qualche anno la Relazione sull'andamento economico della provincia di Sondrio propone un quadro di riferimento relativo alla situazione internazionale, nazionale e regionale. L'obiettivo è chiaro: poter interpretare e contestualizzare in modo più preciso le dinamiche locali che in una realtà globalizzata soltanto locali non sono più. E questo è tanto più vero oggi, con la situazione internazionale ancora caratterizzata da incertezza, a partire dall'area Euro, a causa delle tensioni sul debito sovrano in particolare in Grecia ma registrate anche nel nostro Paese, che nell'autunno 2011 si è trovato quasi sull'orlo del baratro.

La situazione all'inizio del 2012 è ancora di crisi non superata: il Fondo Monetario Internazionale ha rivisto le proprie previsioni per il 2012 verso il basso, riducendo la crescita prevista di tre quarti di punto, per un valore complessivo stimato del 3,25%. Il motivo di questa revisione è la già prevista recessione, anche se blanda, dell'area Euro a causa delle tensioni del debito sovrano, della crisi valutaria e bancaria. Secondo il FMI, infatti, i disinvestimenti delle banche finalizzati alla riduzione della leva finanziaria impattano sull'economia reale, come pure le imposte fiscali aggiuntive che rischiano di comprimere i consumi ed avere esse stesse impatto recessivo. Anche nei Paesi emergenti la crescita rallenterà perché la situazione internazionale è più delicata e al loro interno la domanda tende ad indebolirsi.

Nelle altre economie avanzate è necessario invece occuparsi degli squilibri fiscali e riformare i sistemi finanziari, supportando la crescita. Nei Paesi emergenti le politiche dovrebbero favorire una crescita della domanda locale e agire per rafforzare la domanda esterna proveniente dalle economie più avanzate.

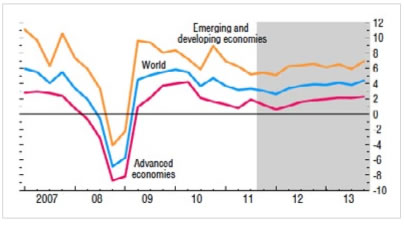

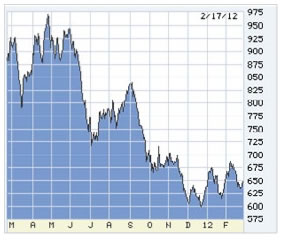

Secondo il Fondo Monetario Internazionale, nel corso del 2011 (più precisamente dalla fine del 2011) si sono registrate - e per tutto il 2012 si prevedono - dinamiche recessive, più accentuate nelle economie avanzate (figura 2.1).

Figura 2.1 - Crescita del PIL a livello globale. Fonte: IMF

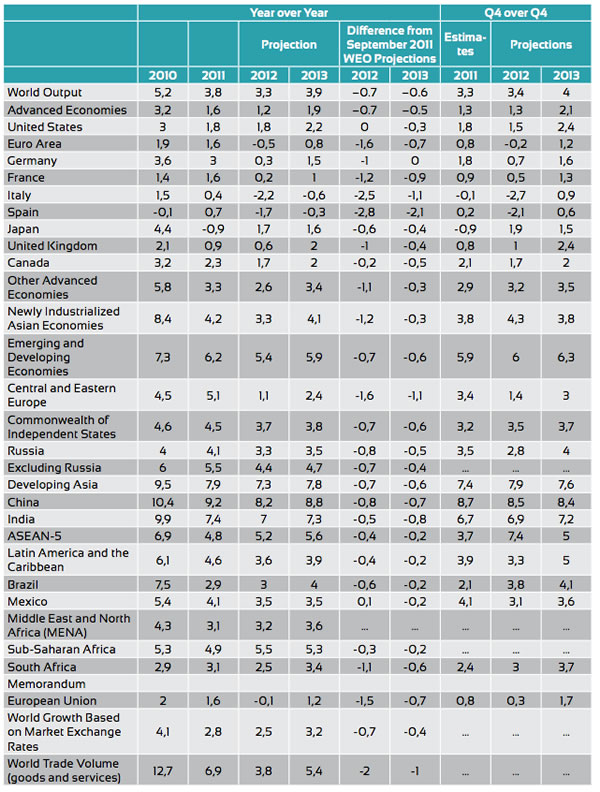

Figura 2.2 - Quadro economico internazionale. Fonte: IMF.

Nel 2011 la crescita complessiva si è attestata al 3,2% dopo un 2010 in cui la stessa aveva segnato un +5,2%, collocandosi però dopo l'annus horribilis 2009, quando quindi era più facile segnare incrementi tendenziali positivi. La crescita dei Paesi emergenti seppur ridotta rispetto al 2010 è stata più sostenuta rispetto a quella dei Paesi avanzati, segnando un +6,2%. Il dato di crescita della Cina rimane particolarmente elevato (+9,2%); l'India registra +7,4%. Il Brasile passa da +7,5% nel 2010 a +2,9% nel 2011. Fra i Paesi avanzati le performance migliori si registrano in Germania (+3%) e in Canada (+2,3%), mentre gli Stati Uniti registrano una crescita dell'1,8%. Complessivamente la zona Euro segna una performance del +1,6% con dinamiche interne molto differenziate da Paese a Paese. In questo contesto l'Italia registra una crescita dello 0,4%.

Se osserviamo le previsioni per il 2012, possiamo notare che la crescita complessiva è indicata al 3,25-3,3%, con crescita dell'1,2% per le economie avanzate e del 5,4% per le economie in via di sviluppo ed emergenti (con punte dell'8% per la Cina). Per gli Stati Uniti si prevede una crescita pari a quella del 2011 (+1,8%). Per la zona Euro invece si prevede una recessione dello 0,5%, con situazioni differenziate da Paese a Paese. Segno positivo solo per Germania (0,3%) e Francia (0,2%). Prevista recessione più pesante per Italia (-2,2%) e Spagna (-1,7%).

Riguardo alla Cina è però opportuno osservare che il rapporto Cina 2030 realizzato dalla Banca Mondiale e presentato a Pechino nel febbraio 2012 afferma che la crescita cinese potrà rallentare se non ci saranno riforme profonde del sistema pubblico verso maggiore concorrenza e competitività, competizione ed imprenditoria privata; altrimenti potrebbero esserci conseguenze e ristagno non solo per la Cina ma per l'economia internazionale complessivamente. Allo stesso modo, The Economist evidenzia che si è giunti alla fine della cosiddetta Cina a buon mercato (The end of cheap China[1]), che la Cina sta comunque procedendo verso riforme ed investimenti orientati a creare cosiddetti national champions attraverso una aggressiva politica industriale che supporti imprese native o occidentali che vi si siano localizzate, per puntare su una competitività che si basa sempre meno solo sul fattore del costo del lavoro e sempre più su fattori di innovazione "proprietaria".

Tornando alle previsioni del 2012, i motivi principali per cui le previsioni principali sono state riviste al ribasso[2] sono la fragilità finanziaria e specificamente le preoccupazioni relative a perdite nel settore bancario e sostenibilità fiscale, che hanno ampliato livelli di spread - a causa del debito sovrano - mai raggiunti dall'inizio dell'Unione Economica e Monetaria e una conseguente volatilità finanziaria a livello europeo e internazionale. Basti pensare alla volatilità di diverse divise e valute: lo Yen giapponese che si è apprezzato e quelle di diversi Paesi emergenti che si sono deprezzate. E' importante sottolineare che le previsioni del Fondo Monetario Internazionale prevedono una decelerazione - a causa della crisi dell'Euro - ma certamente non un collasso delle varie economie. Il presupposto è tuttavia che ci siano sforzi sempre più forti da parte dei vari Governi per decisioni condivise e soluzioni multilaterali che richiamino anche a necessità di riforme strutturali orientate ad una ripresa dell'economia globale.

L'area dell'Euro è, infatti, quella che risente di più della situazione di crisi e possibile stagnazione, visto che la Banca centrale Europea non può di fatto agire come prestatore di ultima istanza per il debito pubblico dei Paesi Euro, mentre vi sono notevoli difficoltà per l'avvio del Fondo Salva Stati e la crisi greca continua in tutta la sua gravità. Come evidenzia anche la Banca d'Italia, sulle prospettive dell'economia globale restano quindi tutti questi fattori di incertezza, per il consolidamento dei conti pubblici nelle economie avanzate e la crisi del debito sovrano in Europa a cui si aggiunge la difficoltà di raccolta del settore bancario a fronte delle richieste di Basilea 3. Si tratta di richieste da rispettare entro giugno secondo cui potrebbe ridursi la capacità di erogare credito al sistema economico, in un insieme di elementi negativi che potrebbero rafforzarsi a vicenda. Secondo gli analisti[3] sono principalmente tre le ragioni principali che si ricollegano l'una con l'altra e contribuiscono a spinte negative: si tratta dell'acuirsi della crisi del debito sovrano, con il riflesso sui mercati finanziari e la conseguente incertezza e sfiducia anche a seguito dell'ampliamento dei differenziali di interesse fra i titoli di Stato dei Paesi Euro (non più solo i cosiddetti PIGS, ma anche Francia, Belgio e Austria) rispetto a quelli tedeschi, ritenuti sicuri; nel contesto si inserisce anche un livello di disoccupazione elevato che contribuisce a determinare una situazione di incertezza e conseguente contrazione dei consumi; aspettative negative hanno effetto su produzione e rilancio della domanda per cui le attese registrate sono di un rallentamento destinato a continuare.

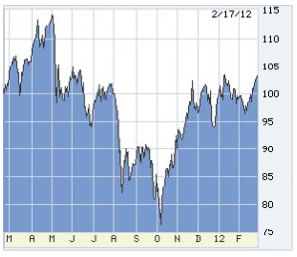

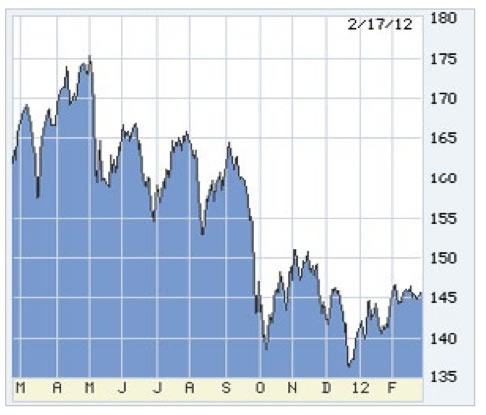

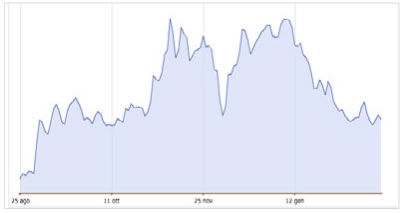

Rispetto a questo contesto, possiamo osservare che nella prima parte del 2011 il prezzo dell'energia e delle materie prime (commodities) ha segnato aumenti notevoli. Tuttavia, già a partire dal II trimestre 2011, più specificamente da maggio 2011, invece, il prezzo del petrolio ha cominciato a ridursi così come hanno cominciato a ridursi i prezzi delle materie prime alimentari e non alimentari, sia pur in un contesto di domanda crescente proveniente dai Paesi emergenti. Le figure seguenti mostrano rispettivamente l'andamento del prezzo del petrolio e dell'indice DJ-UBS Commodity Index, relativo all'andamento delle materie prime nel loro complesso sui mercati internazionali: entrambi i grafici permettono di apprezzare il rallentamento nella crescita dei prezzi a seguito del rallentamento dell'economia mondiale registrato a causa di un brusco e generalizzato ridimensionamento dei ritmi di crescita delle economie più avanzate. In particolare, le politiche economiche meno espansive rispetto al passato attuate da Paesi come Stati Uniti e Gran Bretagna si sono combinate con gli effetti dell'interruzione della produzione di beni intermedi in diversi contesti a seguito del terremoto in Giappone del marzo 2011. A questo si sono aggiunte le politiche macroeconomiche all'insegna del rigore avviate in numerosi Paesi quali l'Italia e le tensioni sul debito sovrano, in particolare con l'acuirsi della crisi greca, come verrà approfondito nella sezione seguente.

Figura 2.3 - Andamento del prezzo del petrolio sui mercati internazionali. Fonte: Wall Street Journal

La figura 2.3 evidenzia come ci sia stato un crollo del prezzo del petrolio che è sceso intorno ai 75 dollari al barile nel mese di ottobre per poi risalire anche se molto al di sotto delle punte registrate agli inizi del 2011.

Figura 2.4 - Andamento dell'indice DJ-UBSCI sui mercati internazionali. Fonte: Wall Street Journal

La figura 2.4 permette invece di evidenziare il calo nei prezzi delle materie prime a livello complessivo con i minimi registrati, anche qui, a ottobre, ma anche, dopo un lieve "rimbalzo" a dicembre, rispetto ai picchi dei primi mesi del 2011. La figura seguente (figura 2.5) mostra invece un esempio legato al prezzo del grano e all'andamento registrato negli ultimi dodici mesi, ancora più significativo per il calo registrato a seguito del rallentamento dell'economia mondiale, soprattutto dall'autunno.

Figura 2.5 - Andamento del prezzo del grano sui mercati internazionali. Fonte: Wall Street Journal

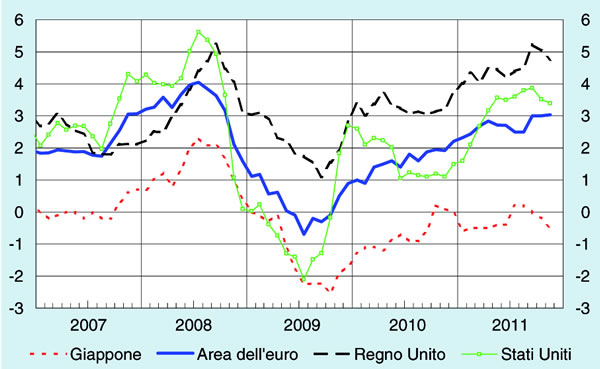

Come evidenzia la figura 2.6, nell'arco dell'anno le spinte inflazionistiche hanno registrato un'attenuazione in tutte le economie, grazie alla riduzione dei costi delle materie prime. Ad esempio si rileva che negli USA la dinamica dei prezzi è scesa al 3,4 per cento sui dodici mesi a novembre mentre in ottobre era al 3,9%. Nel Regno Unito l'inflazione è scesa al 4,8% al di sotto del valore registrato a settembre (5,2%) perché è venuto meno l'impatto delle imposte indirette. In Giappone l'inflazione ha registrato dati leggermente negativi. In altri Paesi invece, negli ultimi mesi il costo dell'energia - in particolare il gasolio per trasporto ha subito aumenti notevoli dovuti a politiche di contenimento dei costi e rigore con conseguenti aumenti delle accise. Questo ha riguardato in particolare l'Italia - come vedremo nella sezione dedicata al quadro relativo al nostro Paese - per onorare gli impegni internazionali ed europei e come tali anche risultanti dell'impatto delle imposte indirette aggiuntive.

Figura 2.6 - Inflazione al consumo nelle principali economie avanzate. Fonte: Banca d'Italia

Le dinamiche nell'area Euro

La prima parte del 2011 è stata caratterizzata da un contesto di aumento dei prezzi delle materie prime e forte ripresa dell'inflazione, dove le spinte inflazionistiche sono state in parte alimentate anche dalle misure economiche anti-crisi adottate dai governi interessati a seguire politiche economiche espansionistiche con bassi tassi d'interesse e politiche monetarie accomodanti. Ricordiamo che le Banche centrali dei Paesi emergenti, India, Brasile, Cile, ad inizio anno avevano avviato una graduale restrizione monetaria innalzando i tassi di interesse, per contrastare alcuni sintomi di surriscaldamento del sistema economico. La Cina in particolare aveva preferito procedere con un aumento dei coefficienti di riserva obbligatoria delle banche.

A livello europeo anche la Banca Centrale Europea che aveva aumentato ad inizio aprile 2011 di 25 punti base il tasso minimo sulle operazioni di rifinanziamento principali, portandolo all'1,25 per cento, nel luglio 2011 ha deciso per un'operazione analoga che ha portato il tasso di interesse all'1,5%.

Sui mercati finanziari internazionali si sono sempre più acuite le tensioni sul debito sovrano di alcuni Paesi dell'area Euro. Infatti nei Paesi industrializzati i Governi si sono trovati a dover individuare delle forme di via d'uscita indolore dalle misure di sostegno straordinario alle rispettive economie. Ricordiamo che da un lato queste misure hanno certo contribuito ad attenuare la caduta del PIL nelle fasi più acute della crisi, ma dall'altra parte hanno portato ad aumenti via via più consistenti di debito e conseguente maggior rischio sovrano. Nel tempo però la volontà di disimpegno da parte dei Governi si è scontrata con una ripresa ancora lenta ed incerta. Di conseguenza, è evidente come i Paesi dell'area Euro si siano trovati in uno scenario particolarmente delicato in cui da un lato non possono sostenere la propria domanda interna oltre misura con interventi di stimolo straordinario (a causa dei livelli eccessivi di debito), ma dall'altro non riuscivano intanto (a fine 2010) a penetrare in altri mercati a causa dell'Euro troppo forte rispetto ad altre valute con tensioni valutarie a livello internazionale.

Le tensioni sul debito sovrano di alcuni Paesi dell'area Euro, a partire dal mese di novembre 2010, hanno dato preoccupazioni di contagio a seguito delle grandi difficoltà del sistema bancario irlandese, con critiche al sistema di salvataggio immaginato dall'Europa per calmare i mercati finanziari e mettere a punto un sistema di protezione[4]. The Economist evidenziava infatti come la strategia di mettere a disposizione liquidità salvasse i Paesi nel breve termine ma richiedesse in realtà una urgente ristrutturazione del debito nel lungo termine per evitare un peggioramento dei livelli di debito e rischi di stabilità finanziaria e monetaria. La ristrutturazione avrebbe dovuto prevedere fondi per finanziare il deficit ed aiutare la ricapitalizzazione delle banche locali. Questa è stata la linea pensata da subito per Irlanda e Grecia con una "all'erta" della Banca Centrale Europea per supportare, se necessario anche Spagna Italia e Belgio. In questo contesto, assumono sempre maggiore importanza gli sforzi di coordinamento internazionale per ottenere una supervisione e una regolamentazione più efficace dei mercati finanziari e dei sistemi bancari. Un passo in questa direzione era già stato fatto in occasione del vertice del G20 svoltosi a Seul nel mese di novembre 2010 quando i Capi di Stato e di governo avevano adottato il quadro di regole elaborato dal Financial Stability Board volto a rafforzare la sorveglianza e a ridurre il rischio sistematico delle istituzioni finanziarie. Infine, sono state approvate le linee guida del Comitato di Basilea per quanto riguarda i requisiti patrimoniali e di liquidità degli istituti di credito che dovranno essere recepite dai vari Stati con gradualità a partire dal 1° gennaio 2013. Successivamente, la riunione dei capi di Stato e di Governo europei di inizi marzo 2011 ha stabilito di convogliare risorse aggiuntive allo strumento di prestito rappresentato dall'European Financial Stability e ciò ha contribuito a smorzare le tensioni.

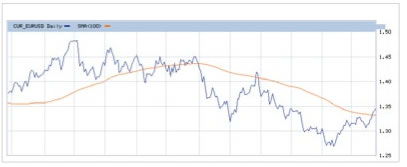

Figura 2.7 - Tasso di cambio Euro/Dollaro -Fonte: Wall street Journal - Febbraio 2011/febbraio 2012

Osservando il mercato dei cambi, nel primo trimestre del 2011 l'Euro è tornato a rafforzarsi nei confronti delle principali valute. In termini effettivi nominali la valuta europea si è apprezzata del 2,8% a fronte di un deprezzamento del Dollaro del 2,9%. L'Euro è salito del 5,9% nei confronti del Dollaro e del 7,6% nei confronti dello Yen. La valuta giapponese, che nei giorni seguenti al terremoto si era apprezzata di oltre il 5% è poi scesa del 3% e ha continuato a deprezzarsi. Nel secondo trimestre 2011 il cambio dell'Euro è rimasto stabile: l'aumento di redditività delle operazioni a breve termine da un lato è stata controbilanciata dall'aumento delle tensioni sul debito sovrano dall'altro. In termini effettivi nominali l'Euro si è leggermente apprezzato nei confronti del dollaro – 1,7% - e della Sterlina – 2,1% - e deprezzato rispetto allo Yen (1%). In luglio poi l'Euro si è deprezzato rispetto a tutte le principali valute. Successivamente, come evidenzia la Banca d'Italia, tra la fine di settembre e la metà di gennaio 2012, il tasso di cambio dell'Euro si è deprezzato ancora nei confronti del Dollaro, della Sterlina e dello Yen (6,2, 4,9 e 6,0% rispettivamente.) In termini effettivi nominali, ossia nei confronti della media dei principali partner commerciali, il deprezzamento è stato più contenuto (1,7%) per effetto della debolezza delle valute dei Paesi emergenti. In particolare, le valute delle principali economie dell'Europa centrale e orientale, più direttamente esposte all'evoluzione della crisi del debito sovrano europeo, si sono deprezzate nei confronti dell'Euro. L'avversione al rischio ha portato gli operatori a rifugiarsi nei titoli e valute "sicuri" come l'oro e il franco svizzero che hanno visto un significativo aumento della domanda a discapito dei corsi azionari e obbligazionari che hanno invece subito un'ondata di ribassi (in particolar modo nel comparto bancario). La Banca d'Italia segnala inoltre un significativo deflusso di capitali dai Paesi emergenti. Queste tensioni si sono tramutate in un aumento significativo del differenziale di interesse dei titoli di Stato decennali dei Paesi considerati più a rischio rispetto al corrispondente titolo tedesco (reputato il più sicuro).

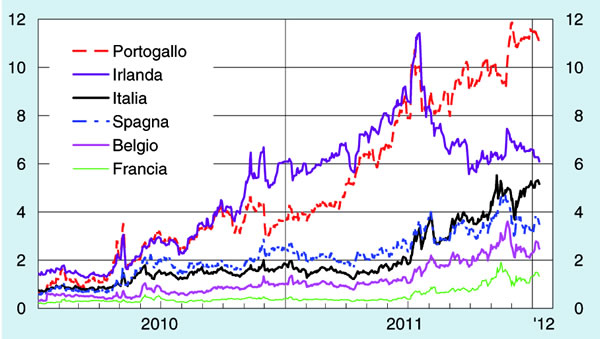

Le tensioni sul debito sovrano in estate si sono sentite in particolare con riferimento a Portogallo e Grecia. In maggio era stato deciso un piano di assistenza finanziaria al Portogallo; agli inizi di luglio l'Eurogruppo ha deciso di erogare una nuova tranche del prestito alla Grecia. In estate si sono verificati attacchi speculativi ai grandi Paesi Euro quali Italia e Spagna, al punto che il differenziale di rendimento fra i titoli italiani e tedeschi ha raggiunto in quel frangente 296 punti, fra quelli spagnoli e tedeschi 328 punti.

Molti analisti avevano allora commentato che in economie con tassi di crescita limitati se il differenziale arrivasse e si stabilizzasse intorno ai 400 punti, la situazione sarebbe critica[5] rischiando di far passare da un equilibrio buono con un debito gestibile, ad un equilibrio meno buono con un debito difficilmente gestibile. Per rispondere a questa situazione è stato necessario procedere a misure rapide e radicali di ristrutturazione del debito e taglio della spesa pubblica per tranquillizzare i mercati, anche se poi lo spread ha raggiunto livelli ancora più elevati.

A queste tensioni sui mercati hanno contribuito anche le prospettive sul rating fornite da agenzie internazionali quali Moody's, Standard and Poor's o Fitch, duramente criticate dal Presidente della Commissione Europea Barroso e dal Presidente della BCE Trichet perché nei fatti rendono più instabili i mercati finanziari. In estate erano state avanzate anche numerose proposte di correttivi per ridurre l'impatto di tali agenzie.

Fra le proposte avanzate possiamo ricordare le seguenti proposte di correttivi[6]: 1) stimolare la concorrenza fra agenzie di rating favorendo l'ingresso di altre e riducendo il monopolio delle "sorelle"(ritenuta difficile visto il monopolio così forte); 2) obbligare in UE le agenzie di rating ad essere registrate e supervisionate da un Comitato e da un'Authority che porti a maggiore trasparenza (ritenuta non sufficiente); 3) creare un'Agenzia pubblica europea di rating della UE, supportata in particolare dalla Germania (la soluzione auspicabile).

In questo periodo viene invocata ancora di più la necessità di azioni multilaterali accompagnate e caratterizzate da risposte cooperative e comuni per garantire la stabilità dell'Euro, sotto l'egida della Germania, quale Paese leader della zona Euro. Da più parti vengono invocati gli EuroBond come unica soluzione alla crisi, ma intanto gli attacchi speculativi continuano ancora con i mercati finanziari mondiali in grande fibrillazione.

Le misure adottate in diversi Paesi e in particolare in Italia a partire da novembre con i decreti del governo Monti insediatosi a metà novembre (come verrà evidenziato nella sezione seguente), hanno contribuito ad un allentamento delle tensioni sia pure di breve periodo con un rallentamento dello spread e quindi del differenziale di rendimento fra i titoli di Stato tedeschi ed italiani.

Nella parte finale del 2011 si è registrato però un peggioramento del quadro congiunturale dell'area dell'Euro. Le pressioni inflazionistiche si sono ridotte. A seguito di difficoltà di raccolta delle banche, la Banca Centrale Europea – che aveva visto Mario Draghi all'esordio come Presidente della BCE ridurre il tasso d'interesse di un quarto di punto - ha adottato importanti misure per allentare le condizioni monetarie e sostenere la liquidità degli intermediari, agendo di fatto in modo analogo alla Federal Reserve americana. Secondo quanto evidenzia la Banca d'Italia[7], è stato ridotto il tasso fisso sulle operazioni di rifinanziamento principali di 25 punti base in ciascuna delle riunioni di inizio novembre e di inizio dicembre, fino all'1,0%. A fine anno la BCE ha deciso ulteriori misure di sostegno alla liquidità delle banche e alla loro attività di prestito alle famiglie e alle imprese.

Sono state annunciate due nuove operazioni di rifinanziamento a più lungo termine con durata pari a 36 mesi. Sulla base di queste misure appena prima di Natale, quasi 500 miliardi di euro sono stati erogati alle banche dei Paesi Euro al tasso 1% e durata triennale; le garanzie accettate sono state molti titoli di credito purché dotati di una certificazione di qualità del governo o della banca centrale nazionale, quindi riducendo di molto nei fatti i costi dei prestiti agli intermediari finanziari. A metà gennaio del 2012 il credito totale della Banca Centrale Europea alle banche è quasi mille miliardi di Euro con la previsione di nuove misure di liquidità anche per i primi mesi del 2012.

Le tensioni sul debito sovrano dell'area dell'Euro, quindi, hanno raggiunto dimensione sistemica e livelli più critici a causa di un quadro macroeconomico meno positivo, dei declassamenti delle agenzie di rating verso molti Paesi Euro e dubbi degli operatori rispetto alla capacità di gestione della crisi dell'Euro da parte dei governi europei, visti vertici internazionali che nei fatti non hanno portato all'adozione di misure concertate e radicali.

Di conseguenza i differenziali dei titoli di Stato hanno raggiunto e superato il valore critico di 550 con un andamento che è evidenziato nella figura 2.8 e che mostra l'aumento del differenziale nonostante il notevole acquisto di titoli di Stato da parte della BCE. La figura evidenzia come dall'inizio di luglio i differenziali abbiano di fatto continuato a crescere. Nella figura osserviamo, però, per quanto riguarda l'Italia, una riduzione a novembre a seguito dell'insediamento del nuovo governo e conseguenti misure di contenimento delle spese e orientamento alla crescita.

Figura 2.8 - Andamento del differenziale di interesse tra titoli di Stato decennali dei diversi Paesi rispetto al corrispondente titolo tedesco. Fonte: Banca d'Italia

Le tensioni sui mercati finanziari risultano di fatto alimentate dalle aspettative di crescita debole dei Paesi dell'area Euro e dall'incertezza generalizzata. La domanda interna dell'Area Euro è rimasta debole con i consumi delle famiglie in lieve calo ed è comunque rimasta sostenuta dalla dinamica del commercio internazionale, per quanto in leggero rallentamento.

In realtà, come evidenzia la Banca d'Italia, è opportuno ricordare che nei vertici europei di fine ottobre e di dicembre sono state adottate decisioni volte a:

- migliorare la governance a livello europeo: secondo cui è stato riaffermato l'impegno, già concordato nel marzo del 2011, a recepire nella legislazione nazionale, a livello costituzionale o equivalente, regole di bilancio coerenti con quelle fissate in ambito europeo con il Patto di stabilità e crescita. E' stato stabilito anche che ci sia una correzione automatica delle eventuali deviazioni e che la Corte di giustizia dell'Unione europea esprimerà un giudizio di conformità della legislazione nazionale con le regole europee. Nella stessa occasione ci si è mossi anche verso un maggiore coordinamento delle regole nella preparazione dei piani di bilancio e sorveglianza e supporto per i Paesi che ricevono assistenza finanziaria;

- definire la presenza di investitori privati nella crisi greca: nei vertici europei è stato deciso che l'eventuale futuro coinvolgimento degli investitori privati nella risoluzione delle crisi sovrane si baserà sui principi e le pratiche dell'FMI. La situazione della Grecia viene considerata unica ed eccezionale. Il governo greco e gli investitori privati sono stati esortati a raggiungere un accordo volontario volto a favorire il ritorno del debito pubblico al 120 per cento del PIL entro il 2020, attraverso la riduzione del 50 per cento del valore nominale dei titoli di Stato greci detenuti da investitori privati. I Paesi membri dell'area dell'Euro si è stabilito che contribuiranno all'accordo con un impegno fino a 30 miliardi. Inoltre, verrebbe concesso alla Grecia un ulteriore programma di finanziamento per 100 miliardi fino al 2014, volto anche alla ricapitalizzazione delle banche del Paese oltre a garanzie per accedere a operazioni di rifinanziamento. Questa è stata anche la risposta alla situazione greca, precipitata a fine ottobre, quando la dichiarazione del Primo ministro greco (poi ritirata) di voler indire un referendum sul Piano di salvataggio europeo ha ulteriormente reso instabile i mercati finanziari e le Borse Europee hanno segnato notevoli ribassi, mentre il governo greco si è trovato di fronte al rischio del collasso. A fronte di dimissioni del Primo ministro greco, la mancanza di un governo di unità nazionale rischiava di mettere sempre più la Grecia a rischio default;

- rafforzare la capacità di intervento dell'EFSF ed entrata in vigore dell'ESM: ai fini di un potenziamento di attività dello European Financial Stability Facility e dello European Stability Mechanism, con un'accelerazione del trattato istitutivo dello stesso;

- aumentare la solidità delle banche e rafforzarne la capitalizzazione;

- rafforzare le risorse del FMI per sostenere i Paesi in difficoltà, attraverso prestiti bilaterali.

Tuttavia, nonostante tali decisioni, le tensioni sul debito sovrano dell'area dell'Euro si sono aggravate a causa del deterioramento del quadro macroeconomico, dei ripetuti declassamenti dei titoli sovrani e delle banche di alcuni Paesi europei da parte di agenzie di rating, oltre a dubbi degli operatori circa l'adeguatezza dei meccanismi di gestione della crisi predisposti dalle autorità europee. Dalla fine di settembre, dieci Paesi dell'area hanno subito un declassamento da una o più delle principali agenzie di rating. Queste ultime, agli inizi di dicembre, hanno voluto osservare il merito di credito di quasi tutti gli Stati sovrani dell'area dell'Euro, inclusi quelli con rating AAA come la Germania, la Francia e i Paesi Bassi.

Il 13 gennaio l'agenzia di rating S&P Standard & Poor's ha declassato il debito sovrano di nove Paesi dell'area Euro, con Francia (che ha perso AAA) Spagna e Italia (che è passata da AA- a BB+). A fine gennaio 2012 anche l'agenzia di rating Fitch ha declassato il rating di cinque Paesi europei, fra cui l'Italia, per i quali individua un outlook negativo, a causa delle forti tensioni sul debito sovrano. Il 13 febbraio l'agenzia di rating Moody's ha nuovamente tagliato il rating dell'Italia, di Spagna e Portogallo collegata ad outlook negativo se la situazione dell'area Euro non migliorerà. In questo quadro in particolare la crisi greca rimane gravissima. Da più parti vengono avanzate richieste congiunte di soluzioni multilaterali ed europee solide e rafforzate. Molti osservatori, come The Economist, affermano che la via per il riscatto dell'area Euro è avviata ma la strada è ancora lunga. In questo contesto possiamo ricordare il commento del Presidente della Banca Centrale Europea Mario Draghi che a febbraio 2012 ha affermato che il modello sociale europeo "è ormai morto" e indica come unica via d'uscita dalla crisi quella di risanare i conti pubblici, procedere sul sentiero delle liberalizzazioni e della riforma del mercato del lavoro.

Nel corso del G20 tenutosi a fine febbraio, il Presidente della BCE Draghi ha affermato che dopo una fine dell'anno molto difficile, l'economia europea ad inizi 2012 comincia a stabilizzarsi e si evidenziano alcuni primi segnali di miglioramento, sia pur in una condizione di flebile recessione. La richiesta da parte dei ministri delle finanze e dei governatori delle banche centrali è che l'Europa rafforzi il firewall, ossia il meccanismo di barriera, la difesa anticrisi che impedisca il rischio di nuove situazioni difficili come quella verificatasi in Grecia. La richiesta è che questo rafforzamento avvenga quanto prima per poter così dotare di maggiori risorse il FMI con crediti ai Paesi che attraversano situazioni di difficoltà[8].

A livello generale l'economia mondiale sembra procedere verso progressivi miglioramenti: alcuni osservatori[9] evidenziano come ci siano segni di ripresa: i mercati finanziari tornano a salire, la ristrutturazione del debito in Grecia si è rivelata meno dura di quanto si prevedesse. Negli Stati Uniti disoccupazione e sottoccupazione stanno registrando delle diminuzioni e sia il credito al consumo sia il mercato immobiliare si sono avviati ad una iniziale ripresa. I Paesi emergenti hanno registrato un rallentamento nella crescita anche perché una politica monetaria più restrittiva comporta un'attenuazione della spesa e dei consumi. In Europa, invece, la situazione è migliorata grazie alla liquidità immessa dalla BCE e grazie alle riforme introdotte nei diversi Paesi, dove, tuttavia, è sempre più strategico associare austerità a crescita per evitare rischi di una nuova recessione.

La situazione in Italia

L'Italia sull'anno ha risentito in modo particolare sia del rallentamento dell'economia globale sia delle tensioni sul debito sovrano nei mercati finanziari internazionali.

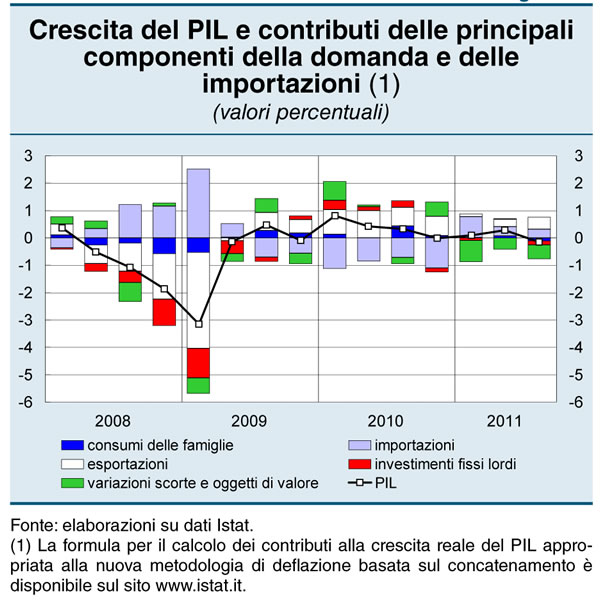

Figura 2.9 - PIL e contributi dei principali componenti. Fonte: elaborazioni Banca d'Italia su dati ISTAT.

Osservando i dati della figura 2.9 si rileva, infatti, che:

- i consumi delle famiglie sono rimasti molto cauti con valori di variazione di poco superiori allo zero; la domanda interna infatti è rimasta molto debole con un piccolo incremento della spesa delle famiglie. Verso fine anno si è ulteriormente contratta, anche come effetto delle prime misure correttive adottate nell'estate dal governo Berlusconi;

- le esportazioni hanno continuato a rappresentare il principale motore dell'espansione del PIL (sono aumentate dell'1,6% nel terzo trimestre);

- le variazioni di scorte e oggetti di valore hanno fatto registrare risultati negativi con significative riduzioni (-0,5%);

- le importazioni hanno fatto registrare aumenti nel primo trimestre ma poi riduzioni nel secondo e terzo trimestre (-1,1%);

- gli investimenti fissi lordi hanno segnato andamenti negativi legati alla situazione di incertezza e alle difficoltà percepite dalle imprese di accesso al credito a seguito delle tensioni finanziarie e delle difficoltà di capitalizzazione delle banche.

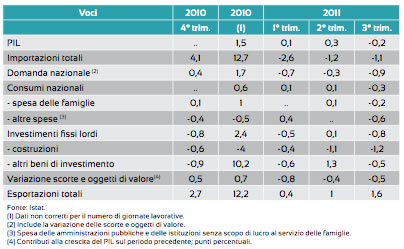

La figura 2.10 riporta il dettaglio delle principali componenti del PIL e le loro dinamiche nel corso del 2011. Osserviamo segno negativo per tutte le componenti nel terzo trimestre, tranne che per le esportazioni, ancora volano di crescita e motore di espansione del PIL, che però dal terzo trimestre 2011 segnano dato negativo (il primo da fine 2009), quindi indicando un inizio, tecnicamente, di recessione.

Figura 2.10 - PIL e principali componenti. Fonte: elaborazioni Banca d'Italia su dati ISTAT.

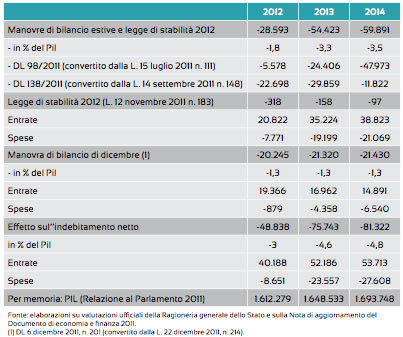

In Italia, nel 2011 l'attenzione è stata totalmente catalizzata dalle tensioni sul debito sovrano che hanno indotto il Governo in estate a varare due manovre di correzione dei conti pubblici per il quadriennio 2011-2014. Considerando le manovre adottate, la prima, annunciata a luglio 2011, si è posta l'obiettivo di ottenere il sostanziale pareggio del bilancio nel 2014. La seconda, varata ad agosto 2011 dallo stesso Governo, intendeva anticipare tale pareggio al 2013 prevedendo, oltre a misure per il consolidamento delle finanze pubbliche, altri interventi a sostegno dell'occupazione e per la riduzione dei costi degli apparati istituzionali, provvedimenti volti a favorire lo sviluppo economico attraverso una maggiore efficienza del sistema giudiziario e programmi di liberalizzazione degli ordini professionali. Infine, sono stati presentati anche due disegni di legge per la revisione della Costituzione: uno per l'introduzione del principio del pareggio di bilancio e l'altro per la soppressione degli attuali enti provinciali e la loro sostituzione con forme associative fra comuni istituite con leggi regionali, secondo quanto evidenziato anche nella lettera scritta al governo Italiano dalla Banca Centrale Europea. Secondo le valutazioni ufficiali che sono state effettuate in estate, le due manovre dovrebbero ridurre l'indebitamento netto rispetto ai valori tendenziali di circa €2,8 miliardi nel 2011, €28,3 miliardi nel 2012, €54,3 miliardi nel 2013 e €59,8 miliardi nel 2014. Con riferimento al 2013, la correzione complessiva delle due manovre è pari a quasi tre volte quella prevista dal Programma di Stabilità approvato a luglio dal Consiglio della UE.

Nel periodo le entrate tributarie sono aumentate del 2,5% sostenute dal gettito dell'IVA che ha fatto registrare un incremento pari al 3,4% dovuto alla crescita delle importazioni da paesi extra UE e alla crescita sulle accise energetiche.

Intanto però nel corso dell'estate la situazione non è migliorata: l'inflazione al consumo è poi salita a settembre al 3,1% rispetto allo stesso periodo dell'anno precedente. Questa dinamica è stata probabilmente influenzata dall'aumento di un punto percentuale dell'IVA decisa dal Governo nell'ambito delle manovre finanziarie correttive per far fronte alla crescente dinamica del debito pubblico.

Le aspettative di famiglie e imprese sul quadro congiunturale in autunno erano improntate ad un crescente pessimismo. Gli imprenditori hanno peggiorato i loro giudizi sulle condizioni per l'investimento a causa degli ampi margini di capacità produttiva inutilizzata e per l'incertezza sulla domanda senza contare le tensioni sui mercati finanziari. Inoltre, più della metà degli imprenditori interpellati nell'ambito di un sondaggio svolto dalla Banca d'Italia e dal Sole 24 Ore ha dichiarato che non prevede un miglioramento nel periodo successivo. Analogo pessimismo ha contraddistinto anche gli intervistati attivi sui mercati esteri.

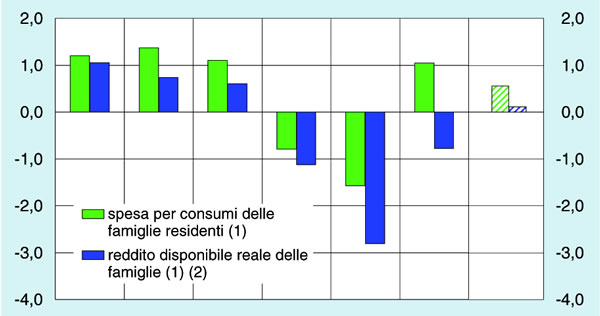

Questo clima di incertezza ha comportato un ridimensionamento dei piani di investimento; anche i comportamenti di spesa delle famiglie sono rimasti modesti su tutto l'arco dell'anno (il dato sul 2011 si riferisce alla variazione percentuale nella media dei primi nove mesi sullo stesso periodo del 2010; figura 2.11).

Figura 2.11 - Andamento della spesa per consumi e del reddito disponibile reale delle famiglie.

Fonte: elaborazione Banca d'Italia su dati ISTAT.

Nonostante il reddito in termini reali sia diminuito, il livello del debito delle famiglie in relazione al reddito disponibile è rimasto invariato a quota 66% rispetto al periodo precedente. La maggiore incidenza dei prestiti bancari a medio e lungo termine è stata compensata dalla diminuzione del peso dei prestiti non bancari.

Per quanto riguarda la domanda estera e la bilancia dei pagamenti, le esportazioni nel secondo trimestre del 2011 hanno rallentato per poi riprendere nel terzo trimestre. Le mete delle esportazioni dell'Italia nei due trimestri in esame sono state principalmente Francia e Germania mentre le destinazioni al di fuori dell'area dell'Euro hanno contribuito in modo meno significativo. Il settore più efficiente è stato quello della meccanica a cui si deve quasi la metà del contributo alle esportazioni. Di segno negativo, invece, il risultato complessivo relativo alle importazioni che, come evidenziato sopra, sono via via rallentate. In particolare, il settore dei beni ha subito il calo più marcato (2,5%) e, in questo ambito, il comparto del fotovoltaico - che vale circa il 20% del totale - è quello che ha subito la contrazione maggiore (-25%) per la normalizzazione della dinamica degli incentivi. Questo pesante ridimensionamento ha visto coinvolte le importazioni dall'esterno dell'area Euro (Cina in particolare).

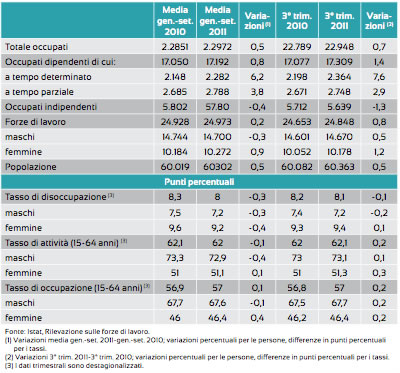

Dal punto di vista del mercato del lavoro, l'occupazione nella seconda parte dell'anno non è cresciuta mentre si è ridotto il ricorso alla Cassa Integrazione. In questo quadro hanno inciso fortemente le incertezze riguardo alla robustezza della ripresa. Con i dati di settembre invece si evidenzia la disoccupazione: i più penalizzati sono i giovani. La percentuale dei disoccupati, secondo l'Istat, per chi ha tra i 15 e i 24 anni, a settembre è salita al 29,3% e giunta al 30,1% in ottobre e novembre. Il tasso di disoccupazione è all'8,6%. Il quadro complessivo si prospetta più difficile per i giovani e i meno istruiti. Infatti, rispetto allo stesso periodo del 2010 la domanda per profili dedicati a mansioni manuali si è ridotta mentre è in crescita quello per profili professionali elevati. Il tasso di occupazione tra i possessori del solo diploma di scuola media inferiore è sceso dello 0,6% mentre quello dei giovani fra i 15 e i 34 anni si è ridotto dello 0,9%. L'ISTAT mette in luce come il tasso d'inflazione annuo, poi, a ottobre, sia salito al 3,4% dal 3,1% di settembre. Anche qui si tratta del dato più alto dall'ottobre 2008.

Figura 2.12- Struttura della popolazione per condizione professionale Fonte: ISTAT

Il quadro congiunturale italiano ha raggiunto l'apice dell'incertezza e per alcuni (The Economist) una situazione davvero critica nell'autunno 2011. Infatti, rispetto alle misure varate in estate, da più parti erano allora stati richiesti provvedimenti immediati, credibili e adeguati, anche quantitativamente, per fronteggiare l'emergenza, sia nei confronti dei partners istituzionali sia del mercato secondo le considerazioni e richieste fatte pervenire dalla BCE (basti ricordare la lettera di Trichet e Draghi di agosto che richiedeva liberalizzazioni, flessibilità del lavoro, riduzioni degli stipendi pubblici e privatizzazioni e la lettera inviata dal governo italiano all'UE con gli impegni presi). Nel vertice G20 di inizio novembre a Cannes è stato deciso – su iniziativa italiana – che il FMI e la UE avrebbero monitorato la situazione dell'Italia e la sua capacità di rispettare gli impegni. Alla fine del summit è stato deciso anche che il Fondo Monetario Internazionale porterà avanti una verifica pubblica dell'attuazione delle politiche adottate e implementate dall'Italia con cadenza trimestrale, così da vigilare sull'attuazione di queste misure; tale elemento a livello internazionale è ritenuto cardine per la credibilità dell'attuazione nelle misure stesse.

La situazione politica instabile ha poi avuto forti ripercussioni anche sull'andamento dei mercati finanziari: il 9 novembre lo spread BTP Bund tedeschi ha raggiunto i 550 punti. La situazione è stata considerata sull'orlo del baratro. Si sono aperte possibili prospettive di un governo super partes guidato da Mario Monti nominato senatore a vita dal Presidente della Repubblica Napolitano con l'obiettivo di ridare fiducia ai mercati e per risollevare le sorti dell'Italia. Il nuovo esecutivo da lui guidato ha giurato il 16 novembre 2011, con il compito di adottare misure di rigore e crescita per ristabilire la credibilità internazionale e la capacità di onorare gli impegni assunti in Europa, anche a seguito degli attacchi speculativi dell'estate.

La figura 2.13 mostra infatti l'andamento dello spread fra BTP e Bund evidenziando l'impennata che ha avuto nella settimana dal 31 ottobre al 7 novembre. Poi lo spread ha superato i 550 punti e il rendimento dei titoli pubblici italiani il 7%, segno di un rischio maggiore dovuto a una percepita crisi di credibilità rispetto all'adozione delle misure richieste dall'Europa per poi rallentare a seguito di una ritrovata anche se ancora parziale fiducia da parte dei mercati.

Figura 2.13 - Differenziale tra tassi di rendimento BTP e BUND mesi di agosto 2011–febbraio 2012 novembre 2011. Fonte: Teleborsa -Corriere della Sera

Il peggioramento delle condizioni di finanziamento registrato in novembre ha comportato la necessità di agire in fretta con un nuovo intervento di correzione dei conti pubblici per gli anni 2012-2014. La manovra è stata varata dal Consiglio dei ministri il 4 dicembre 2011 con l'obiettivo di riequilibrare stabilmente i conti pubblici e a rispettare l'impegno, assunto in ambito europeo, di conseguire il pareggio di bilancio nel 2013, reperendo circa 100 miliardi di risorse in tre anni (derivanti in particolare dalle riforme in ambito previdenziale) per controbilanciare l'indebitamento netto di oltre 20 miliardi l'anno (figura 2.14).

Figura 2.14- Effetti complessivi sull'indebitamento netto delle recenti manovre di bilancio dell'estate 2011.Fonte: Banca d'Italia

In questo contesto, l'inflazione al consumo registrata a dicembre è stata pari al 3,3% con una previsione del 2,3% per il 2012 a seguito anche di minori pressioni sui costi delle materie prime energetiche e non. Si tratta di una stima degli analisti che però non tiene conto degli aumenti delle imposte indirette che derivano dalle misure correttive adottate dal governo Monti in dicembre per far fronte alle tensioni sul debito sovrano e per risanare i conti pubblici italiani. Data la straordinaria incertezza sulle prospettive di crescita vi è incertezza anche sulle aspettative di famiglie ed imprese, improntate ad un crescente pessimismo. Non è ancora possibile valutare se le misure strutturali adottate abbiano ottenuto il risultato di portare un'iniezione di fiducia per famiglie ed imprese. Gli analisti evidenziano infatti che ci potrebbero essere stime più favorevoli sulle prospettive di crescita che derivino dall'approvazione delle misure strutturali per rilanciare l'economia italiana, stimolando produzione, mercati e influenzando le aspettative. Per intanto, però, le aspettative registrate di imprese e famiglie sono ancora negative. La spesa delle famiglie è frenata dalla riduzione del reddito disponibile, cui si lega l'incertezza sul fronte del mercato del lavoro e occupazione e, per le imprese, da registrate difficoltà di accesso al credito.

A questo proposito, sia il Presidente del Consiglio Monti, sia il nuovo Governatore della Banca d'Italia Visco hanno chiesto alle banche esplicitamente di supportare le operazioni delle imprese, avendo beneficiato delle agevolazioni della BCE sui finanziamenti a tre anni che avevano come obiettivo il supporto all'economia reale. Nello specifico, il governatore Visco ha evidenziato come fino a novembre il credito erogato dalle banche italiane al settore privato non finanziario avesse continuato ad aumentare anche se in rallentamento. In dicembre però è stata registrata una contrazione di circa 20 miliardi. I sondaggi effettuati dall'Istituto presso le imprese hanno evidenziato condizioni di irrigidimento nell'offerta dei prestiti. Le stesse banche hanno registrato problemi di raccolta, su cui però è intervenuta la Banca Centrale Europea, e per cui ad inizi 2012 viene richiesto impegno nel non far mancare il sostegno a clienti meritevoli, senza irrigidimenti nella valutazione del merito di credito delle imprese.

Il quadro congiunturale italiano - che si è rafforzato rispetto al periodo precedente - risente però degli effetti della politica di austerità avviata e, come evidenziato dallo stesso Presidente del Consiglio, ha bisogno di un consolidamento sul fronte europeo. Le misure correttive adottate dal governo Monti hanno contribuito significativamente a risollevare la credibilità internazionale dell'Italia, come ha dimostrato anche la visita del Presidente Monti da Obama negli Stati Uniti, ma rimane fondamentale che a livello europeo vengano prese decisioni concertate per risolvere ed affrontare in modo congiunto la crisi dell'Euro. Infatti, secondo la Commissione Europea l'attività economica italiana potrà stabilizzarsi nella seconda metà del 2012, a patto che lo spread tra BTP e Bund resti intorno a 370 punti base, ma la situazione italiana è strettamente legata al fronte europeo. Il Consiglio Europeo di fine gennaio ha portato così ad un accordo sul nuovo Patto di bilancio (il fiscal compact), che impone ai Paesi dell'Unione regole comuni di rigore sui conti pubblici, e con una intesa sulla crescita e l'occupazione. E' stato raggiunto anche un accordo sul nuovo fondo salva-stati permanente che dal primo luglio 2012 andrà a sostituire quello provvisorio anche se la dotazione delle risorse è stata rimandata ad incontri successivi.

Il ruolo di Mario Monti può essere quindi evidenziato: The Economist[10] lo paragona a Lucio Quinto Cincinnato che era stato richiamato dalla pensione per salvare l'antica Roma, così come Monti ha lasciato la Presidenza della Bocconi per un compito arduo, quello di togliere l'Italia dal rischio della catastrofe, ricostruendo la credibilità in Europa e riuscendoci in meno di tre mesi, con riduzioni di spese, aumenti di tasse, riforme nelle pensioni rimettendo in ordine il bilancio dello Stato e con l'obiettivo di ridurre il debito pubblico. In corso sono anche proposte governative da un lato di liberalizzazione di professioni chiuse come farmacisti e notai, dall'altra di semplificare la burocrazia e poi - sono in corso al momento in cui si scrive i confronti con le parti sociali - la riforma del mercato del lavoro, i cui "lacci e lacciuoli" costituiscono uno dei motivi che le imprese straniere adducono nel non volersi insediare in Italia.

La situazione in Lombardia

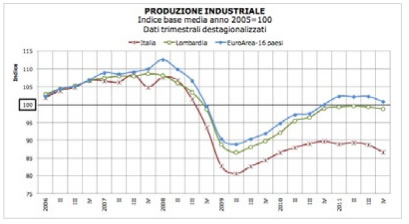

Prima di analizzare la situazione della provincia di Sondrio è di fondamentale importanza considerare la performance lombarda nel contesto nazionale ed internazionale sin qui descritto (figura 2.15).

Figura 2.15 - Produzione industriale Lombardia/Italia/Eurozona . Fonte: Unioncamere Lombardia - Eurostat

La figura evidenzia come il dato della produzione in Lombardia si stia progressivamente riprendendo dal terribile 2009 allineandosi con la dinamica dell'Europa e avvicinandosi nel secondo trimestre 2011 al valore indice 100 che non era stato più toccato dal IV trimestre 2008. E' da notare però che gli ultimi trimestri del 2011 segnano andamenti più negativi con forti rallentamenti nella produzione industriale.

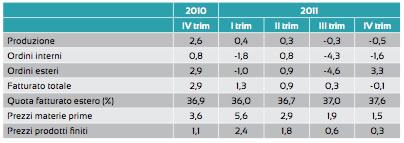

Considerando la situazione lombarda, un quadro di riferimento dell'andamento economico regionale può essere proposto a partire dalle informazioni rese disponibili nell'ambito dell'indagine campionaria effettuata da Unioncamere Lombardia per conto delle Camere di Commercio lombarde su un campione rappresentativo di imprese.

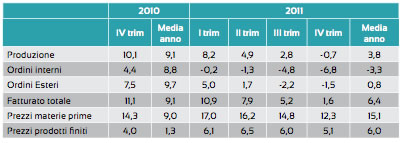

La tabella seguente (figura 2.16) offre un quadro riassuntivo delle principali variabili in esame.

Figura 2.16 Variazioni congiunturali (dati destagionalizzati). Fonte: Unioncamere Lombardia.

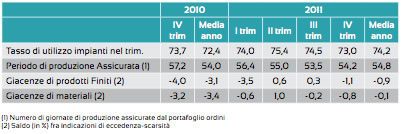

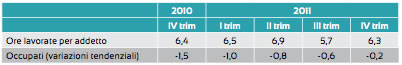

Nel corso del 2011 il dato di produzione è stato positivo nei primi due trimestri, ma negativo a partire da giugno - registrando prima uno stallo e poi una flessione - per un rallentamento della situazione internazionale. Considerando le variabili cardine, possiamo osservare che, a partire dal terzo trimestre, segnano variazioni negative produzione e ordini, mentre, nel quarto trimestre, resta positiva solo la variazione congiunturale negli ordini esteri; come abbiamo evidenziato anche nel caso dell'Italia, le esportazioni fanno ancora da traino. Possiamo osservare anche la dinamica di aumento dei prezzi delle materie prime all'inizio del 2011 e di successivo rallentamento. Secondo l'indagine svolta da Unioncamere Lombardia, il tasso di utilizzo degli impianti è di circa il 74% con un leggero aumento nel 2011, ma se si osservano i dati trimestrali si rilevano riduzioni nello scorcio dell'anno, mentre il periodo di produzione assicurato è stabile (54 giorni). Anche i dati tendenziali hanno mostrato segni negativi, come emerge dalla figura 2.16. Il segno negativo qui non è solo per produzione ed ordini interni, ma si estende anche agli ordini esteri. Complessivamente, nel corso del 2011 la produzione industriale è aumentata del 3,8%, il fatturato del 6,6%, mentre gli ordini interni sono calati del 3,3%.

Figura 2.17: Variazioni tendenziali anno su anno (dati corretti per i giorni lavorativi). Fonte: Unioncamere Lombardia

A livello tendenziale si evidenzia, tuttavia, la dinamica di rialzo dei prezzi delle materie prime che fanno segnare una crescita media annua del 15% (con una punta del 17% nel I trimestre 2011) a fronte di un rincaro medio dei prodotti finiti del 6%, con significativi assorbimenti di aumenti prezzi schiacciando in parte i margini di profitto. Una possibile via di uscita sarebbe rappresentata da investimenti in innovazione per recuperare in efficienza e produttività quanto perso negli aumenti di prezzo delle materie prime.

Figura 2.18 - Altri indicatori congiunturali (dati destagionalizzati - variazioni congiunturali). Fonte: Uniocamere Lombardia.

Figura 2. 19 - Gli indicatori del mercato del lavoro in Lombardia. Fonte: Unioncamere Lombardia.

Gli ultimi dati disponibili sulla fine del 2011 rilevano segnali di preoccupazione per i mesi seguenti provenienti ancora dall'andamento degli ordinativi interni (-1,6% la variazione congiunturale e -6,8% quella su base annua), mentre l'estero presenta ancora dati congiunturali positivi (+3,3%). Le aspettative degli imprenditori risentono però del generale clima di incertezza.

Il quarto trimestre 2011 nello specifico per la Lombardia ha rappresentato per la produzione industriale una variazione negativa sia del dato congiunturale (-0,5% il dato destagionalizzato) sia di quello tendenziale (-0,7%). Per le aziende artigiane manifatturiere i dati congiunturale (-1,1%) e tendenziale (-2,7%) registrano andamenti più negativi che per il manifatturiero; per l'artigianato la crescita media annua registrata è pari allo 0,3%.

Il percorso di attuazione

dello Statuto Comunitario per la Valtellina

Nella Relazione sull’andamento economico dello scorso anno si era fatto riferimento all’attenzione che nel tempo è stata data allo Statuto Comunitario nell’ambito della stessa. Nell’edizione 2009 la Camera di Commercio aveva voluto affiancare la lettura più “classica” a quella “secondo la lente di osservazione dello Statuto Comunitario” e quindi orientata a un futuro di qualità secondo le linee di sviluppo che lo Statuto stesso propone. Nell’edizione 2010 si è aggiunta l’attuazione della dimensione comparativa proposta nello Statuto attraverso una sezione specifica dedicata al benchmarking territoriale con le province alpine di Aosta, Belluno, Bolzano, Trento e Verbania e dei box a fine capitolo per ulteriori approfondimenti e confronti. Questi momenti rappresentano milestones importanti di un percorso volto ad un recepimento progressivo delle indicazioni e proposte attuative contenute nello Statuto.

Il momento culminante di tale percorso verso l’attuazione è rappresentato dall’accordo sottoscritto nell’autunno 2011 per la progressiva implementazione del sistema di monitoraggio prefigurato nello Statuto Comunitario per la Valtellina che ha visto come firmatari la Provincia di Sondrio, la Camera di Commercio, il Credito Valtellinese, la Banca Popolare di Sondrio, accanto ai soggetti promotori dello Statuto - Società Economica Valtellinese, Consorzio Vivi le Valli - e Iperal. Tale protocollo si sofferma in modo particolare sul sistema di monitoraggio quale strumento per verificare i progressi fatti e quale stimolo continuo di miglioramento e crescita.

L’obiettivo del Protocollo d’intesa è quello di contribuire con l’analisi ed il monitoraggio e con lo sviluppo di indicazioni strategiche a rendere le indicazioni dello Statuto guida e orientamento nelle scelte di sviluppo per la provincia di Sondrio e a verificarne l’evoluzione.

I firmatari sono enti, istituzioni e operatori di primaria importanza in provincia di Sondrio e, come evidenziato anche da più parti nel corso della presentazione dell’accordo presso la Provincia di Sondrio il 7 ottobre 2011, è una compagine che riflette la presenza di soggetti del settore pubblico, del mercato e della società civile, includendo, quindi, tutte le componenti della sussidiarietà orizzontale. Stando al testo del Protocollo sottoscritto, gli scopi principali dell’accordo sono quelli di confrontare la prestazione della provincia di Sondrio con quella di altri territori simili, in Italia in primis e poi anche all’estero; di acquisire, sulla base del confronto, esempi e best practices di interesse per lo sviluppo del territorio, con l’obiettivo di condividere problematiche e sviluppare progettualità comuni e di verificare quanto l’attività della collettività sia efficace nell’applicare politiche coerenti con i principi dello Statuto stesso.

E’ opportuno ricordare anche che, a inizi 2012 è stata pubblicata una edizione aggiornata dello Statuto Comunitario sempre a cura del Prof. Alberto Quadrio Curzio. La rinnovata edizione contiene il nuovo Titolo IV “Confermare l’identità” con gli articoli 15, 16 e 17 - che intendono riconfermare la base identitaria della Comunità auspicando una non frammentazione della stessa nonostante le prefigurate riforme che potrebbero modificare in modo significativo il quadro istituzionale. Nella nuova edizione è contenuta anche una sezione che esamina i progetti nati dalla presentazione dello Statuto nel 2008 fino alla sottoscrizione dell’accordo sopra citato come esemplificazione della buona accoglienza che lo Statuto ha avuto e del percorso avviato.